Hướng dẫn cách tra cứu thông tin người nộp thuế mới nhất năm 2024?

Hiện nay, có một số cách tra cứu thông tin người nộp thuế mới nhất năm 2024 như sau:

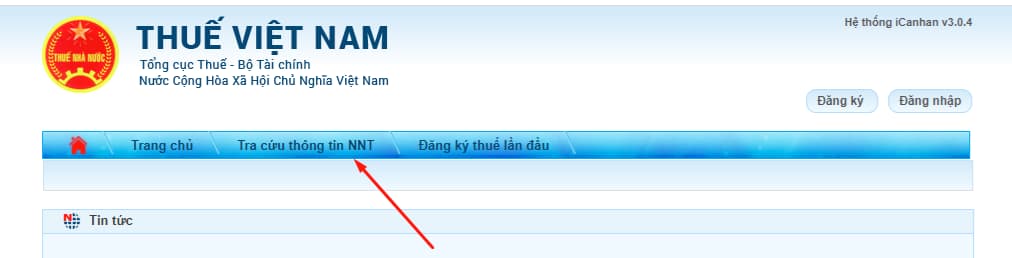

Cách 1: Tra cứu thông tin người nộp thuế trên web của Tổng cục Thuế

Bước 1: Truy cập website của Tổng cục Thuế theo đường link https://tracuunnt.gdt.gov.vn/.

Bước 2: Chọn mục “Thông tin về người nộp thuế”.

Bước 3: Nhập mã số thuế hoặc tên người nộp thuế vào ô tìm kiếm theo hướng dẫn.

Bước 4: Nhấn nút “Tìm kiếm”.

Kết quả tra cứu sẽ được hiển thị trên màn hình.

Cách 2: Tra cứu thông tin người nộp thuế trên trang Thuế điện tử

Bước 1: Truy cập trang Thuế điện tử của Tổng cục Thuế theo đường link https://thuedientu.gdt.gov.vn/

Bước 2: Đăng nhập vào trang Thuế điện tử bằng tài khoản đã được đăng ký.

Bước 3: Chọn mục “Tra cứu”.

Bước 4: Chọn và mục “Cá nhân”. Sau đó chọn mục “Thông tin người nộp thuế”.

Bước 5: Nhập mã số thuế hoặc tên người nộp thuế vào ô tìm kiếm theo như hướng dẫn.

Bước 6: Nhấn nút “Tìm kiếm”.

Kết quả tra cứu sẽ được hiển thị trên màn hình.

Cách 3: Tra cứu thông tin người nộp thuế trên eTax Mobile

Nếu chỉ tra cứu thông tin người nộp thuế hoặc kiểm tra mã số thuế cá nhân, không cần phải đăng ký tài khoản để đăng nhập. Để tra cứu, người dùng có thể thực hiện các bước như sau:

Bước 1: Tải và mở ứng dụng eTax Mobile đã cài đặt trên điện thoại di động;

Bước 2: Nhấn chọn “Tiện ích” sau đó chọn “Tra cứu thông tin NTT”;

Bước 3: Nhập các thông tin: Mã số thuế cá nhân, loại giấy tờ > chọn “CCCD” và điền số CMND/CCCD sau đó nhấn “Tra cứu” để xem kết quả.

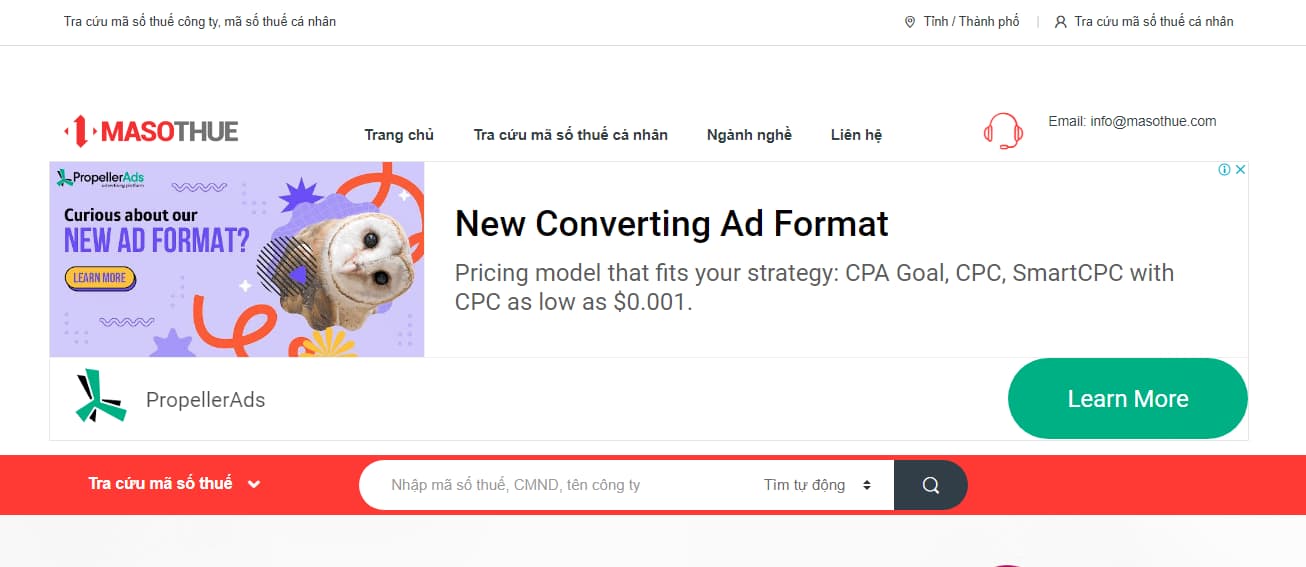

Cách 4: Tra cứu thông tin người nộp thuế trên trang Masothue

Bước 1: Truy cập trang Masothue theo đường link https://masothue.vn/

Bước 2: Nhập mã số thuế hoặc tên người nộp thuế vào ô tìm kiếm.

Bước 3: Nhấn nút “Tìm kiếm”.

Kết quả tra cứu sẽ được hiển thị trên màn hình.

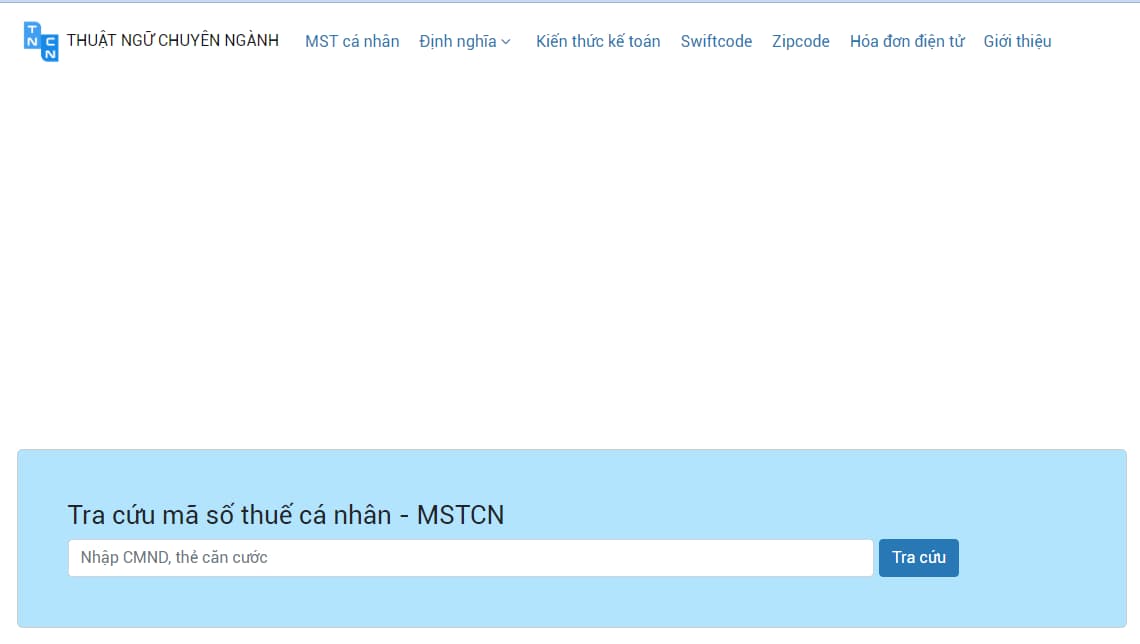

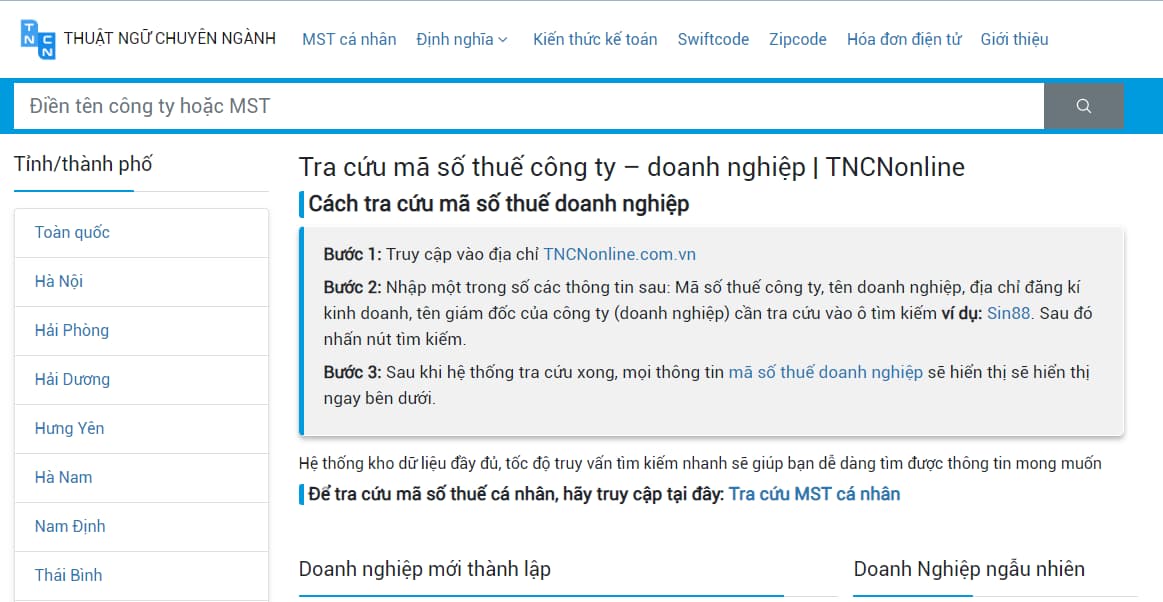

Cách 5: Tra cứu thông tin người nộp thuế trên trang tncnonline.com.vn

Bước 1: Truy cập vào địa chỉ https://tncnonline.com.vn/ (dành cho tra cứu thông tin người nộp thuế là doanh nghiệp) hoặc

https://tncnonline.com.vn/tra-cuu-ma-so-thue-tncnonline.html (dành cho tra cứu thông tin người nộp thuế là cá nhân)

Bước 2: Nhập mã số thuế hoặc tên người nộp thuế vào ô tìm kiếm.

Bước 3: Nhấn nút “Tìm kiếm”.

Kết quả tra cứu sẽ được hiển thị trên màn hình.

Người nộp thuế không bị tính tiền chậm nộp trong trường hợp nào?

Căn cứ theo khoản 5 Điều 59 Luật Quản lý thuế 2019 quy định người nộp thuế không bị tính tiền chậm nộp trong trường hợp sau đây:

– Người nộp thuế cung ứng hàng hóa, dịch vụ được thanh toán bằng nguồn vốn ngân sách nhà nước, bao gồm cả nhà thầu phụ được quy định trong hợp đồng ký với chủ đầu tư và được chủ đầu tư trực tiếp thanh toán nhưng chưa được thanh toán thì không phải nộp tiền chậm nộp.

Số tiền nợ thuế không tính chậm nộp là tổng số tiền thuế còn nợ ngân sách nhà nước của người nộp thuế nhưng không vượt quá số tiền ngân sách nhà nước chưa thanh toán;

– Các trường hợp quy định tại điểm b khoản 4 Điều 55 Luật Quản lý thuế 2019 thì không tính tiền chậm nộp trong thời gian chờ kết quả phân tích, giám định; trong thời gian chưa có giá chính thức; trong thời gian chưa xác định được khoản thực thanh toán, các khoản điều chỉnh cộng vào trị giá hải quan, cụ thể:

+ Hàng hóa phải phân tích, giám định để xác định chính xác số tiền thuế phải nộp; hàng hóa chưa có giá chính thức tại thời điểm đăng ký tờ khai hải quan;

+ Hàng hóa có khoản thực thanh toán, hàng hóa có các khoản điều chỉnh cộng vào trị giá hải quan chưa xác định được tại thời điểm đăng ký tờ khai hải quan được thực hiện theo quy định của Bộ trưởng Bộ Tài chính.

Người nộp thuế được gia hạn nộp thuế một phần hoặc toàn bộ khi nào?

Theo Điều 62 Luật Quản lý thuế 2019 quy định về gia hạn nộp thuế cụ thể như sau:

Gia hạn nộp thuế

1. Việc gia hạn nộp thuế được xem xét trên cơ sở đề nghị của người nộp thuế thuộc một trong các trường hợp sau đây:

a) Bị thiệt hại vật chất, gây ảnh hưởng trực tiếp đến sản xuất, kinh doanh do gặp trường hợp bất khả kháng quy định tại khoản 27 Điều 3 của Luật này;

b) Phải ngừng hoạt động do di dời cơ sở sản xuất, kinh doanh theo yêu cầu của cơ quan có thẩm quyền làm ảnh hưởng đến kết quả sản xuất, kinh doanh.

2. Người nộp thuế thuộc trường hợp được gia hạn nộp thuế quy định tại khoản 1 Điều này được gia hạn nộp thuế một phần hoặc toàn bộ tiền thuế phải nộp.

…

Theo đó, người nộp thuế được gia hạn nộp thuế một phần hoặc toàn bộ số tiền thuế phải nộp khi thuộc trường hợp được gia hạn nộp thuế quy định tại khoản 1 Điều 62 Luật Quản lý thuế 2019, bao gồm:

– Bị thiệt hại vật chất, gây ảnh hưởng trực tiếp đến sản xuất, kinh doanh do gặp trường hợp bất khả kháng như bị thiệt hại vật chất do gặp thiên tai, thảm họa, dịch bệnh, hỏa hoạn, tai nạn bất ngờ; các trường hợp bất khả kháng khác theo quy định của Chính phủ.

– Phải ngừng hoạt động do di dời cơ sở sản xuất, kinh doanh theo yêu cầu của cơ quan có thẩm quyền làm ảnh hưởng đến kết quả sản xuất, kinh doanh.

Trân trọng!